新生銀行グループの「アプラス社」が発行するクレジットカード 「Luxury Card」(ラグジュアリーカード) 。このクレジットカードは、富裕層向けのクレジットカードであり、日本では2016年11月1日に受付を開始した比較的新しいクレジットカードの1つです。

ラグジュアリーカードの最大の特徴は、金属製のクレジットカードである ことです。通常のプラスチック製のクレジットカードと比較すると、重量や持った時の感触が全く異なります。

ラグジュアリーカードには、チタンカード、ブラックカード、ゴールドカードの3つのカードランクが存在します。そんなラグジュアリーカードの「チタンカード」について基本情報や特典、ポイント・システムについて解説します。

ラグジュアリーカードの基本情報

ラグジュアリーカードのカードランクは全部で3種類。カードランクの低い順に「チタンカード」「ブラックカード」「ゴールドカード」となっています。多くのクレジットカードでは、ゴールドカードより上のランクにブラックカードがありますが、ラグジュアリーカードではその地位が逆転しています。ラグジュアリーカードのゴールドは、他社のなんちゃってゴールドカードのような作りではなく、24金のコーティングが施されており、高級感があります。

ラグジュアリーカードの年会費

当然、年会費も他社のクレジットカードの追随を許さないような価格帯となっています。

| カードランク | 年会費(税込) |

|---|---|

| チタンカード | ¥54,000 |

| ブラックカード | ¥108,000 |

| ゴールドカード | ¥216,000 |

チタンカード、ブラックカードはインビテーションを待つことなく、自身で申し込むことが可能ですが、最上級のゴールドカードについては、インビテーションが必要となります。

マスターカード・ブランドにおけるカードランク

Mastercardには、6つのカードランクが存在します。このカードランクは、

- スタンダード

- ゴールド

- チタン

- プラチナ

- ワールド

- ワールドエリート

のようになっています。聞きなれないキーワードが並んでいますが、この中の「ワールドエリート」が最も高いカードランクとなります。「ラグジュアリーカード」は、この6つのカードランクの中で、最上位の「ワールドエリート」に位置 しています。ラグジュアリーカードの中の一番下のランクであるチタンカードであっても、Mastercardブランドの中では最上位の「ワールドエリート」に相当します。この「ワールドエリート」に分類されるクレジットカードは、日本では現在ラグジュアリーカードしか提供されていないので、「Mastercardブランドの最高峰、ワールドエリートになりたい!」という場合は、ラグジュアリーカードを使うしか他に術はありません。

ラグジュアリーカードの利用限度額

アメリカンエクスプレスやダイナースクラブカードのような富裕層向けクレジットカードの場合、「利用可能枠は一律の定めなし」というものが増えています。しかしながら、ラグジュアリーカードの場合はそのような方式ではなく、明示された利用可能枠が設定されています。私のチタンカードの場合は利用限度額は200万円に設定 されています。

充実したラグジュアリーカードの特典

24時間365日のコンシェルジェ

「ラグジュアリーカード」は、一番下のランクのチタンカードであっても、24時間365日利用可能なコンシェルジェが付帯 します。同様にコンシェルジェが付帯するクレジットカードは他に、アメリカンエクスプレスやダイナースクラブカード、JCB THE CLASSなどのクレジットカードが存在します。しかし、ラグジュアリーカードのコンシェルジェは他のクレジットカード以上の完成度となっています。

ラグジュアリーカードのコンシェルジェのメリットは

- 電話すると、コンシェルジェに直接つながる

- 電話した時に、本人確認のためのカード番号確認が行われない

- メールで依頼し、メールで回答をもらうことができる

の3点です。どれも大したことが内容に思いますが、たったこれだけで他のコンシェルジェと大差をつけることができます。

実際、急ぎの用事があってコンシェルジェに電話した時に、最初に本人確認などのためにプッシュボタンの操作が入るとそれだけで時間のロスになってしまいます。その点、ラグジュアリーカードのコンシェルジェなら、いきなり要件に入ることができるので、スムーズに依頼を行うことができます。

新生銀行のプラチナ会員資格を獲得

新生銀行は、ラグジュアリーカードの日本における発行会社である「アプラス社」と同じグループに位置する銀行です。ラグジュアリーカードを保有し、その引き落とし口座に新生銀行の口座を指定、その口座からの引き落としが発生すると、新生銀行の会員プログラムにおける「新生プラチナ」を取得することができます。ラグジュアリーカードを保有することなく、新生プラチナになろうと思ったら、

- 預け入れ総資産の月間平均残高が2,000万円以上

- 所定の投資商品の月間平均残高が300万円以上

- パワースマート住宅ローンのご利用

などの条件のうちどれか1つを満たす必要があります。この条件は「預け入れ総資産の月間平均残高が2,000万円以上」とあるように、かなりハードルが高く設定されている会員ランクになります。

新生プラチナを取得することで、以下の特典を享受することができます。

- 提携金融機関ATM出金手数料無料

- 他行当て振込手数料が月10回まで無料

- 円定期預金や外貨定期預金の金利優遇

- 海外送金手数料が月1回無料(通常は、4,000円)

- その他数種類の特典

「提携金融機関ATM出金手数料無料」「他行当て振込手数料が月10回まで無料」が嬉しいですね。

ホテル系特典

世界中の3,000件を超えるホテル、リゾート、旅館、高級宿泊施設で部屋のアップグレードや様々な特典を利用できる「VIPホテル&トラベルプログラム」が付帯します。

特典が受けられる主なホテルは、

- SPGのセントレジスホテル&リゾート、ラグジュアリーコレクション、Wホテル

- マンダリン オリエンタル ホテル グルーブ

- ヒルトンのウォードーフ・アストリアとコンラッド・ホテルズ&リゾーツ

- ザ・ペニンシュラホテルズ

- シックスセンシズホテル リゾート スパ

などがあります。ホテル系クレジットカードというと、マリオットグループの上級会員が付帯するSPGアメックスが有名ですが、ラグジュアリーカードであれば、さらにハイクラスのホテルにおいてVIP待遇を受けることができます。

もちろん、部屋の無料アップグレードもありますし、無料の朝食サービスや、レイトチェックアウト・アーリーチェックインなども利用可能です。

ただ、特典を受けられるようなホテルは、グレードのかなり高いホテルなので、もしかしたら価格感が合わないかもしれません。その場合は別途、SPGゴールドが付帯するSPGアメックス を保有するのが良いかもしれません。

ダイニング関連特典

チタンカードであっても、豊富なダイニング関連の特典があります。列挙すると、

- Luxury Upgrade

- Luxury Dining

- Luxury Global Dining

- カフェ、ワインバー優待

という特典が利用できます。

Luxury Upgradeでは、指定のレストランにおいて、コース料理のアップグレードや、特別な一品、ウェルカムドリンクなどのサービスを各店舗で受けられます。

Luxury Diningは、他のクレジットカードでいう「招待日和」のことです。優待内容も、レストランで2名以上で予約した場合にコース料理1名分無料になるというもので、招待日和そのものです。利用できる店舗は国内約200店舗が対象になっています。

Luxury Global Diningは、その名の通り、世界約18カ国、330件以上の人気レストランと提携したサービスです。レストランの紹介から予約までをコンシェルジェが対応してくれます。国内のレストランであれば、自分で調べて予約することも難しくはありませんが、海外となると難易度が大きく変わってきます。そのような場合は、ラグジュアリーカード経由で調べて予約してもらいましょう。

カフェ、ワインバー優待は、都内を中心に店舗を構える「Sign」というカフェでドリンクが1杯無料になるサービスです。2019年2月末まではWorld Wine Barでグラスワインが1杯無料になるサービスも展開されていますが、こちらは2019年2月末で終了となります。2019年1月以降は新たに「アンダーズ東京」にある「ルーフトップバー」にて、通常20時以降にかかるカバーチャージが無料になったり、窓側のお席への優先的に案内していただけるような特典が利用可能になりました。高層ビルの最上階である52階から、東京湾・レインボーブリッジの夜景を見ながらお酒を楽しむことが可能です。

海外旅行時のメリット

富裕層向けクレジットカードらしく、海外旅行時の特典も多数設定されています。利用頻度の多いものとしては、

- プライオリティ・パス(プレステージ会員)が無料付帯

- 羽田空港国際線ターミナルの数少ないラウンジ「TIAT LOUNGE」「TIAT LOUNGE ANNEX」が利用可能

- 国際線の出発・帰国時の往復で、手荷物を3個まで無料で宅配

- 海外のホテルへの手荷物直送サービス

などが挙げられます。手荷物宅配が3個まで行えるのは他のクレジットカードを凌駕しています。また、羽田空港国際線ターミナルには、プライオリティ・パスで利用可能なラウンジが存在しないため、「TIAT LOUNGE」「TIAT LOUNGE ANNEX」が利用できるのは有り難いです。

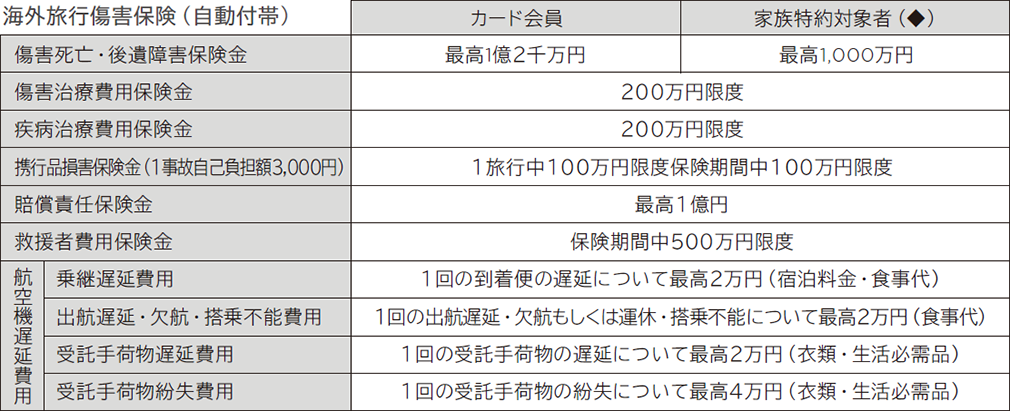

豊富な付帯保険

ラグジュアリーカードの付帯保険では、旅先での病気や怪我、携行品損害、航空機遅延まで幅広くサポートがあります。国内旅行の場合は、利用付帯となってしまうものの、海外旅行は自動付帯となっており、また本会員の方と生計を共にする親族についても家族特約対象者という形で保険をカバーすることが可能です。

自動付帯となる海外旅行傷害保険の保険内容については以下となっております。

その他の特典

他にも、

- スーパーカー優待プログラム

- TOHOシネマズの映画館優待

- 名門ゴルフ場優待・予約サービス

- プライベートジム優待(CLUB100)

- ヘアサロン「Earth」全店舗にて会員限定の優待価格をご提供

- 家事代行サービスのパイオニア、ミニメイド・サービスの会員限定優待特典

- 独自ノウハウを駆使しデザインされたフラワーアレンジメントをご優待価格でご提供

- バイリンガル・ベビーシッター

- ケンズカフェ東京優待

などの特典があります。

この中でも、TOHOシネマズの映画館優待サービスは、映画を毎月1回無料で見られるものです。普通に映画館で映画を見ようとすると、それだけで1年で20,000円以上になるので、この優待サービスを使うだけで 年会費の40%分の元を取ることが可能 になります。

ラグジュアリーカードのポイント・プログラム

ラグジュアリーカードのポイント・プログラムは、他社と比較すると少し物足りない内容となっています。

ポイントの付与は、チタンカードの場合月間の利用料金1,000円ごとに1ポイントが付与されます。キャッシュバックやAmazonギフト券に使った場合の1ポイントの価値は、5円となっており、還元率は0.5% となります。海外での利用の場合は2倍のポイントが還元され、還元率1%となります。

チタンカードで年間100万円以上利用(4月から翌年3月)すると、年間利用ボーナスポイントとして2,000円ごとに3ポイントが還元され、トータルの還元率が0.75% になります。

アメリカンエクスプレスであれば、グリーンカードであっても1%の還元率が設定されていますし、その他のカードでもマイル還元率1%のクレジットカードは見つかりますので、ポイント還元率を最優先したい、という方は別のクレジットカードにすることを推奨します。

ただし、ラグジュアリーカードのポイントは、フィラディスのオンラインサイトで使える買い物券に交換することもでき、その場合は1ポイントの価値を11円として利用することができます。フィラディスでは、高品質なワインやシャンパンを購入することができるので、ワイン・シャンパンが好きな方にはそのような利用がおすすめです。

ラグジュアリーカードを作るなら当サイトの紹介がおすすめ

クレジットカードを作成するときは、直接クレジットカード会社のWebサイトから申し込むのは勿体無いです。新規のクレジットカードを作成するときの定石は、既存のクレジットカード会員の方からの紹介 による入会です。こうすることで、入会キャンペーンなどで追加のポイントを獲得するチャンスが増えます。

当サイトからもラグジュアリーカードをご紹介することが可能です。お得なキャンペーンなどは都度変化します。そのため、ラグジュアリーカードの作成を希望する際は一度当サイトのお問い合わせフォームからお問い合わせください。そのタイミングで最適なお申し込み方法をご紹介します。